Tout savoir sur la TVA en micro-entreprise

Rédactrice Finance - Banque - Droit - Immobilier

Sommaire de l'article

Dernière mise à jour le

25

July

2025

💡 En résumé

- En principe, les micro-entrepreneurs bénéficient d'une franchise en base de TVA.

- Les micro-entreprises peuvent néanmoins être redevables de la TVA si elles dépassent un certain seuil de chiffre d'affaires.

- L'assujettissement à la TVA entraîne des obligations déclaratives et des modifications sur les mentions obligatoires à apposer sur les factures.

Vous avez choisi d'exercer une profession indépendante sous le régime de la micro-entreprise ? Obligations déclaratives et comptables allégées, cotisations sociales proportionnelles au chiffre d'affaires ou aux recettes réalisées… cette forme juridique présente de nombreux avantages. Cerise sur le gâteau : les micro-entreprises échappent bien souvent à la Taxe sur la valeur ajoutée (TVA). Tout ce qu'il faut savoir sur le régime de la franchise en base de TVA du micro-entrepreneur et sur ses limites.

Qu'est-ce que la Taxe sur la valeur ajoutée (TVA) ?

En faisant ses courses, en réglant ses factures d’énergie ou en prenant un taxi, chaque citoyen paie un impôt indirect au quotidien : il s’agit de la Taxe sur la valeur ajoutée, ou TVA. Si c’est l’entreprise vendant ses biens ou services qui prélève cette taxe et doit la reverser à l’Etat, c'est bel et bien le consommateur qui en supporte le coût final.

Le montant de la TVA collectée par les entreprises est inclus dans le prix de vente aux particuliers. Celui-ci est alors dit "TTC", pour "Toutes taxes comprises", par opposition à un prix de vente "HT", c'est-à-dire "Hors taxes", sans TVA.

En France, depuis le 1er janvier 2014, on distingue 4 types de taux de TVA :

- le taux normal (20 %) pour les ventes de biens et les prestations de services ;

- le taux intermédiaire (10 %), par exemple pour le bois de chauffage, les médicaments non remboursés, les jeux et manèges forains ou les entrées de musées ;

- le taux réduit (5,5 %) pour les produits et services de consommation courante (produits alimentaires, eau, livres, etc.) ;

- le taux particulier ou super-réduit (2,1 %), par exemple pour les médicaments remboursables, publications de presse papier et numérique, etc.

Les micro-entrepreneurs sont-ils assujettis à la TVA ?

En règle générale, les micro-entrepreneurs, auparavant appelés auto-entrepreneurs, ne sont pas assujettis à la Taxe sur la valeur ajoutée, ou TVA. Autrement dit : ils ne doivent ni la collecter ni la reverser à l'Etat.

Pour échapper à toute obligation déclarative en matière de TVA, il leur faut néanmoins respecter une certaine limite de chiffre d'affaires ou de recettes, à ne pas confondre avec les plafonds d'éligibilité au régime de la micro-entreprise.

Au-delà des seuils de TVA déterminés, les micro-entrepreneurs sont assujettis à cette taxe, et doivent donc la collecter auprès de leurs clients afin de la reverser à l'Etat. En contrepartie, ils peuvent déduire la TVA payée sur leurs achats de biens et de services.

À quelles conditions les micro-entrepreneurs sont-ils exonérés de TVA ?

À condition de respecter un certain seuil de chiffre d’affaires, le régime fiscal de la micro-entreprise permet de bénéficier d’une exonération de TVA, ce qui veut dire que la société n’a pas à appliquer cette taxe sur les ventes effectuées. Les prix HT appliqués seront donc les mêmes que ses prix TTC.

Cette exonération est connue sous le nom de franchise en base de TVA, ou franchise de TVA, et permet aux micro-entrepreneurs d’émettre une facture sans Taxe sur la valeur ajoutée. Elle est uniquement accordée sous certaines conditions tenant au chiffre d'affaires réalisé.

Attention : les seuils de TVA sont à distinguer de ceux relatifs à l'application du régime de la micro-entreprise, plus élevés.

Conditions de seuil de la franchise en base de TVA des micro-entrepreneurs pour l'année 2025

En dessous du seuil de base, l’artisan, le professionnel libéral ou le commerçant est automatiquement exonéré de TVA.

Si le chiffre d’affaires est compris entre le seuil de base et le seuil majoré pendant deux ans consécutifs, le micro-entrepreneur doit inclure la TVA dans ses factures à partir du 1ᵉʳ janvier N+1.

Par ailleurs, la TVA s’applique dès le premier jour du mois de dépassement en cas de franchissement du seuil majoré de TVA.

Exemple : M. Philippe est freelance en micro-entreprise. En 2025, si son chiffre d’affaires est de moins de 37 500 €, il n'est pas concerné par la TVA. Si son chiffre d’affaires est compris entre 37 500 et 41 250 €, il doit facturer la TVA lorsque le seuil de base est dépassé pour la 2ᵉ année consécutive. Si son chiffre d’affaires est de plus de 41 250 €, la TVA s’applique immédiatement puisqu’il a dépassé le seuil majoré.

Que faire quand on dépasse les limites de la franchise en base TVA ?

Dès lors qu’un micro-entrepreneur dépasse les limites de la franchise en base de TVA, il ne bénéficie plus de l’exonération de la TVA et doit en informer l’administration fiscale en suivant les étapes suivantes :

- activer son compte professionnel sur le site des impôts ;

- demander son numéro de TVA au Service des Impôts des Entreprises ;

- sélectionner le régime fiscal normal ou simplifié pour déclarer et payer la TVA depuis son espace professionnel.

Quelles sont les TVA que doivent déclarer les micro-entreprises à l’État ?

À partir du moment où la micro-entreprise passe au régime réel, celle-ci doit déclarer la TVA récoltée et la reverser à l’administration fiscale au titre de son activité. Elle peut également demander le remboursement de la TVA qu’elle a dépensée. Il y a donc 3 catégorisations à retenir.

1. La TVA collectée

La TVA appliquée par la micro-entreprise sur les services et prestations qu’elle vend est appelée TVA collectée. Elle est calculée selon deux formules :

- Prix de vente TTC – Prix de vente HT

- Prix de vente HT x Taux de TVA

2. La TVA déductible

La TVA dépensée par l’entreprise sur les achats professionnels est appelée TVA déductible. Voici la formule pour la calculer :

Prix d’achat TTC – Prix d’achat HT

3. La TVA récupérable ou à payer

Pour connaître le montant qu’une entreprise peut récupérer ou doit payer à l’administration fiscale, en plus de ses cotisations sociales, elle doit faire la différence entre sa TVA collectée et sa TVA déductible.

Les avantages et les inconvénients de l'assujettissement des micro-entrepreneurs à la TVA

Vous avez dépassé le seuil de base pendant 2 années consécutives, ou vous venez de franchir le seuil majoré ? L'assujettissement d'un micro-entrepreneur n'est pas nécessairement une mauvaise nouvelle.

En effet, être assujetti à la TVA permet au travailleur indépendant concerné de déduire la TVA sur les achats de biens ou de services à ses fournisseurs de la TVA qu'il collecte auprès de ses clients. Un avantage indéniable lorsque le micro-entrepreneur réalise des achats importants lui permettant de profiter d'un crédit de TVA.

L'assujettissement à la TVA des micro-entrepreneurs engendre néanmoins des inconvénients :

- une gestion financière plus complexe avec des obligations déclaratives et de paiement de la TVA ;

- la nécessité de collecter la TVA auprès de ses clients, ce qui peut induire un prix de vente plus élevé pour les ventes faites aux particuliers et aux professionnels non assujettis à la TVA.

Comment renoncer volontairement à la franchise en base de TVA en micro-entreprise ?

Vous voulez renoncer volontairement à la franchise en base de TVA et être assujetti à cette taxe ? Même si vous ne remplissez pas les conditions de seuil de franchise, vous pouvez tout à fait demander à être assujetti à la TVA en micro-entreprise. Vous pourrez ainsi profiter du droit à déduction de la TVA payée sous le régime réel simplifié ou sous le régime normal.

Pour renoncer de façon volontaire à la franchise en base de TVA en micro-entreprise, vous pouvez :

- renoncer uniquement à ce régime, ce à tout moment, en adressant un courrier à votre Service des impôts des entreprises (SIE). L'option est alors valable 2 ans et reconductible tacitement.

- renoncer à la fois la franchise en base de TVA et au statut de micro-entrepreneur. Vous passez alors automatiquement au régime réel simplifié d'imposition, sauf option pour le régime normal.

Quelles sont les mentions obligatoires sur les factures avec ou sans TVA ?

En fonction de l'assujettissement ou non de votre micro-entreprise à la TVA, certaines mentions obligatoires sur vos factures doivent changer.

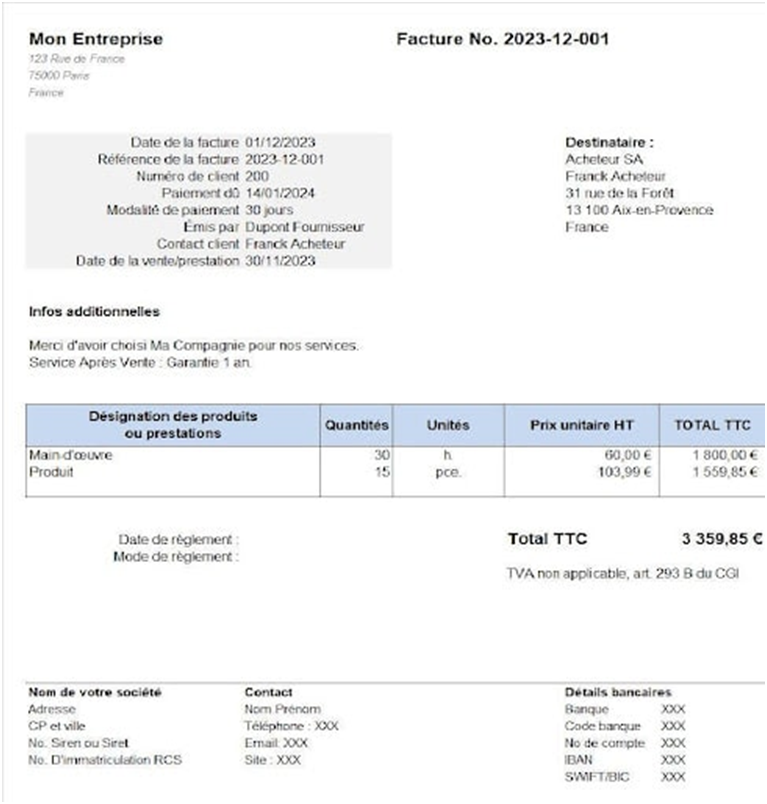

Ainsi, si vous bénéficiez de la franchise en base de TVA, vous devez apposer la mention « TVA non applicable, article 293 B du Code général des impôts (CGI) » sur toutes vos factures. Bien entendu, aucune TVA ne doit être facturée. En outre, le micro-entrepreneur concerné n'a pas à indiquer de numéro de TVA intracommunautaire sur ses factures dans le cadre de ventes nationales.

Exemple d’une facture bénéficiant d’une franchise en base TVA :

Si vous êtes assujetti à la TVA, la mention faisant référence au Code général des impôts doit être supprimée, et de nouvelles mentions obligatoires doivent apparaître sur vos factures :

- le taux de TVA appliqué pour chaque produit/service vendu ;

- le montant total de la TVA collectée ;

- le numéro de TVA intracommunautaire ;

Ces informations doivent être clairement mentionnées et parfaitement lisibles sur toutes les factures émises.

Les erreurs à éviter avec la TVA en micro-entreprise

Vous êtes sur le point d’émettre votre première facture en tant que micro-entrepreneur ? Voici quelques erreurs à ne pas commettre pour éviter les éventuelles pénalités :

- ne pas vérifier le taux applicable lors du calcul de la TVA ;

- fusionner le montant de la TVA du prix HT et du prix TTC sur chacune de vos factures ;

- négliger les dates de déclaration et de paiement de la TVA.

Le régime dérogatoire de la micro-entreprise offre des avantages significatifs en matière de fiscalité. Néanmoins, il est nécessaire de bien comprendre certains éléments comme la franchise en base de TVA et les exclusions.

Vous voulez de plus amples informations sur ce statut juridique ? Nos conseillers experts se tiennent à votre disposition pour répondre à toutes vos interrogations. Déjà plus de 650 000 clients ont choisi Sogexia pour ouvrir leur compte en ligne. Une offre digitale complète qui répond aux exigences variées de toutes les formes d’entreprises, et notamment des micro-entrepreneurs.

Vos questions fréquentes sur la TVA en micro-entreprise

Comment savoir si je suis soumis à la TVA en micro-entreprise ?

Pour savoir si vous êtes soumis à la TVA en micro-entreprise, vous devez comparer votre chiffre d'affaires annuel avec les seuils de base et les seuils majorés, en tenant compte du type d'activité exercé (vente ou services).

Les seuils d'exemption de TVA des micro-entrepreneurs vont-ils être réformés ?

Le 1er juin 2025, un nouveau seuil unique d'exonération de TVA devait entrer en vigueur dans le cadre de la loi de finances pour 2025, à hauteur de 25 000 € pour les micro-entrepreneurs. Face à la contestation, le gouvernement a néanmoins annoncé un report à 2026 et de nouvelles discussions sur ce sujet.

En ce moment,

votre carte Classique à

328,20XPF/an (2,75€/an)

Commandez votre carte en un clic à l’ouverture de votre compte.

En ce moment,

votre carte Classique à

2,75€/an

Pour l’ouverture de votre compte.